มาร์จิ้นในฟอเร็กซ์คืออะไร? เป็นคำถามที่ทั้งมือใหม่และเทรดเดอร์ผู้ช่ำชองมักถามกัน มาร์จิ้นเป็นแนวคิดพื้นฐานในการฟอเร็กซ์ ซึ่งทำหน้าที่เป็นสะพานเชื่อมระหว่างเงินทุนขนาดเล็กและการเปิดตลาดที่ใหญ่ขึ้น ไม่ว่าคุณจะเป็นมือใหม่ที่พยายามเรียนรู้พื้นฐานหรือเทรดเดอร์ขั้นสูงที่ต้องการพัฒนาความรู้ของคุณ การทำความเข้าใจมาร์จิ้นถือเป็นสิ่งสำคัญ ในบทความนี้ คุณจะได้เรียนรู้ว่ามาร์จิ้นคืออะไรในฟอเร็กซ์ ความสำคัญของมัน และส่งผลต่อการตัดสินใจซื้อขายของคุณอย่างไร

สารบัญ:

2. มาร์จิ้นในฟอเร็กซ์ทำงานอย่างไร?

3. ประเภทของมาร์จิ้นในฟอเร็กซ์?

4. การเรียกร้องหลักประกันในฟอเร็กซ์

5. 6 เคล็ดลับสำหรับการเทรดมาร์จิ้นอย่างปลอดภัย

6. ประโยชน์และความเสี่ยงของการซื้อขายโดยใช้มาร์จิ้น

7. ATFX เสนออัตรามาร์จิ้นเท่าไร?

มาร์จิ้นในฟอเร็กซ์คืออะไร?

มาร์จิ้น ในบริบทของการเทรดฟอเร็กซ์ มักถูกเข้าใจผิดว่าเป็นค่าธรรมเนียมหรือต้นทุนโดยตรง ในความเป็นจริง มาร์จิ้น อธิบายได้ดีที่สุดว่าเป็นเงินประกันที่เทรดเดอร์มอบให้กับโบรกเกอร์ของตน มันทำหน้าที่เป็นหลักประกัน ช่วยให้เทรดเดอร์สามารถเข้าถึงเงินทุนที่มากขึ้นสำหรับการเทรดของพวกเขา ซึ่งจะขยายผลกำไรและขาดทุนที่อาจเกิดขึ้น

เมื่อคุณตัดสินใจที่จะลงทุนโดยใช้มาร์จิ้น คุณจะต้องทำสัญญาเงินกู้ระยะสั้นกับโบรกเกอร์ของคุณ เงินกู้ช่วยให้คุณสามารถซื้อขายสถานะที่ใหญ่กว่าที่คุณสามารถทำได้ด้วยเงินทุนของคุณเองเท่านั้น ข้อกำหนดมาร์จิ้นโดยทั่วไปจะแสดงเป็นเปอร์เซ็นต์ แสดงถึงส่วนของมูลค่าการเทรดทั้งหมดที่คุณต้องมีในบัญชีลงทุนของคุณ

ตัวอย่าง:

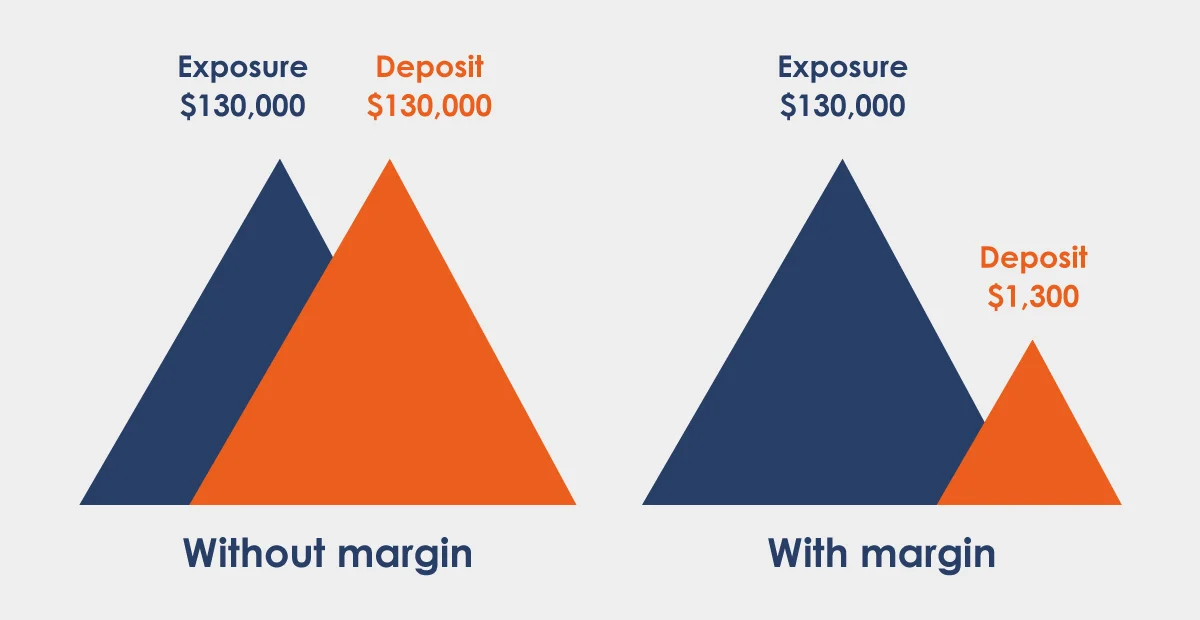

ลองจินตนาการว่าคุณสนใจที่จะเทรดคู่สกุลเงิน GBP/USD สมมติว่าราคาปัจจุบันของ GBP/USD คือ 1.3000 หากคุณต้องการซื้อขายหนึ่งล็อตมาตรฐาน ซึ่งก็คือ 100,000 หน่วย โดยไม่มีมาร์จิ้น คุณจะต้องมีมูลค่าการซื้อขายเต็มจำนวน นั่นคือ $130,000 อย่างไรก็ตาม ด้วยโบรกเกอร์ที่เสนอข้อกำหนดมาร์จิ้น 1% คุณเพียงแค่ต้องฝากเงิน $1,300 เข้าบัญชีของคุณเพื่อเปิดสถานะเดียวกัน ซึ่งหมายความว่าคุณกำลังควบคุมสถานะ $130,000 ด้วยเงินของคุณเองเพียง $1,300 เรียนรู้ ขนาดล็อตในฟอเร็กซ์

เลเวอเรจ vs มาร์จิ้น: อะไรคือความแตกต่าง?

แม้ว่าทั้งเลเวอเรจและมาร์จิ้นจะเป็นส่วนสำคัญในการลงทุนในฟอเร็กซ์ แต่ก็มีจุดประสงค์ที่แตกต่างกันและความหมายที่ไม่เหมือนกัน

เลเวอเรจหมายถึงความสามารถในการควบคุมสถานะการค้าขนาดใหญ่โดยใช้เงินทุนจำนวนค่อนข้างน้อย มักแสดงเป็นอัตราส่วน เช่น 100:1 ซึ่งหมายความว่าทุกๆ $1 ของเงินทุนของคุณ คุณสามารถควบคุมสถานะที่มีมูลค่า $100 ได้ เรียนรู้เพิ่มเติมเกี่ยวกับ เลเวอเรจในการลงทุน

ในทางกลับกัน มาร์จิ้นคือจำนวนเงินจริงที่ต้องใช้ในการเปิดสถานะที่มีเลเวอเรจ มันทำหน้าที่เป็นเงินประกันและขึ้นอยู่กับอัตราส่วนเลเวอเรจที่เสนอโดยนโบรกเกอร์

ตัวอย่าง:

เพื่อแสดงให้เห็น โดยใช้ตัวอย่างก่อนหน้ากับคู่ GBP/USD หากโบรกเกอร์เสนอเลเวอเรจ 100:1 หมายความว่าคุณสามารถควบคุมสถานะ $130,000 ด้วยเงินเพียง $1,300 (ซึ่งเป็นข้อกำหนดมาร์จิ้น 1%) เลเวอเรจจะกำหนดขนาดของสถานะการค้าที่คุณสามารถควบคุมได้ ในขณะที่มาร์จิ้นจะกำหนดจำนวนเงินที่คุณต้องเปิดสถานะนั้น

มาร์จิ้นในฟอเร็กซ์ทำงานอย่างไร?

การลงทุนด้วยมาร์จิ้นนั้นคล้ายกับการใช้เลเวอเรจในตลาดการเงิน เมื่อคุณใช้มาร์จิ้น คุณจะต้องยืมเงินทุนจากโบรกเกอร์ของคุณเพื่อควบคุมสถานะที่ใหญ่ขึ้น สิ่งนี้ทำให้เทรดเดอร์สามารถขยายการลงทุนในตลาดได้โดยไม่ต้องลงทุนเงินทุนเต็มจำนวนที่จำเป็นสำหรับการเทรด

มาร์จิ้นที่ต้องการและมาร์จิ้นที่กำหนดคืออะไร?

ข้อกำหนดมาร์จิ้น คือเปอร์เซ็นต์ของมูลค่าการเทรดทั้งหมดที่โบรกเกอร์ต้องการให้เทรดเดอร์ฝากเข้าบัญชีเพื่อเปิดสถานะที่มีเลเวอเรจ ถือได้ว่าเป็นตาข่ายนิรภัยสำหรับโบรกเกอร์ เนื่องจากช่วยให้แน่ใจว่าเทรดเดอร์มีเงินทุนเพียงพอที่จะครอบคลุมการสูญเสียที่อาจเกิดขึ้น เรียนรู้ วิธีเลือกโบรกเกอร์

ในทางกลับกัน มาร์จิ้นที่กำหนด คือจำนวนเงินดอลลาร์จริงที่จำเป็นในการเปิดสถานะ ได้มาจากการนำหลักประกันที่ต้องการ (เป็นเปอร์เซ็นต์) มาคูณกับขนาดสถานะทั้งหมด

ตัวอย่าง:

หากคุณต้องการซื้อขายสถานะที่มีมูลค่า $100,000 และโบรกเกอร์ของคุณต้องมีหลักประกันอยู่ที่ 2% หลักประกันที่ต้องการจะเป็น 2% ของ $100,000 ซึ่งก็คือ $2,000 นี่คือจำนวนเงินที่คุณต้องฝากเพื่อที่จะเปิดสถานะนั้น

วิธีการคำนวณมาร์จิ้นในฟอเร็กซ์

ในการคำนวณมาร์จิ้นในฟอเร็กซ์นั้น คุณเพียงคูณข้อกำหนดมาร์จิ้นด้วยขนาดตำแหน่งทั้งหมด สูตรคือ:

มาร์จิ้น = ขนาดตำแหน่งทั้งหมด x ข้อกำหนดมาร์จิ้น

จากตัวอย่างข้างต้น หากคุณซื้อขาย $100,000 โดยมีข้อกำหนดมาร์จิ้น 2% มาร์จิ้นจะเป็น:

มาร์จิ้น = $100,000 x 0.02 = $2,000

ทำไมการคำนวณมาร์จิ้นถึงมีความสำคัญ?

การคำนวณมาร์จิ้นมีบทบาทสำคัญในการเทรดฟอเร็กซ์ด้วยเหตุผลหลายประการ:

การบริหารความเสี่ยง:

การทราบข้อกำหนดด้านมาร์จิ้นช่วยให้เทรดเดอร์เข้าใจว่าต้องจัดสรรเงินทุนจำนวนเท่าใดเพื่อการค้าขาย เพื่อให้แน่ใจว่าพวกเขาจะไม่ขยายตัวเองจนเกินไป

การกำหนดขนาดการค้า:

ด้วยการทำความเข้าใจการคำนวณมาร์จิ้น เทรดเดอร์สามารถกำหนดขนาดสถานะสูงสุดที่พวกเขาสามารถควบคุมได้โดยพิจารณาจากเงินทุนที่มีอยู่

การหลีกเลี่ยงการเรียกหลักประกัน:

การคำนวณและการตรวจสอบมาร์จิ้นที่ใช้และฟรีมาร์จิ้นเป็นประจำช่วยให้เทรดเดอร์หลีกเลี่ยงการเรียกมาร์จิ้น เพื่อให้มั่นใจว่าพวกเขามีเงินทุนเพียงพอในบัญชีเสมอเพื่อรองรับการสูญเสียที่อาจเกิดขึ้น

ตัวอย่าง:

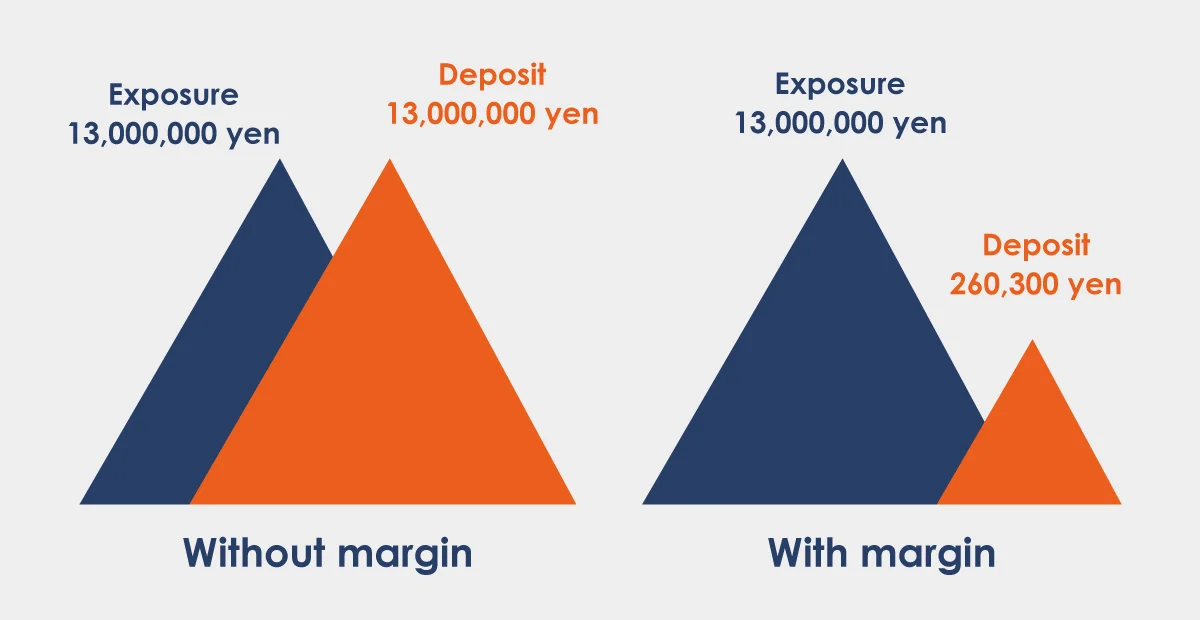

พิจารณาสถานการณ์ที่คุณเชื่อว่าคู่สกุลเงิน EUR/JPY ซึ่งปัจจุบันราคาอยู่ที่ 130.00 กำลังจะปรับตัวเพิ่มขึ้น คุณตัดสินใจซื้อหนึ่งล็อตมาตรฐานซึ่งเทียบเท่ากับ 100,000 หน่วย หากไม่มีมาร์จิ้น คุณจะต้องมีมูลค่าการซื้อขายเต็มจำนวน ซึ่งก็คือ 13,000,000 เยน (หรือเทียบเท่าในสกุลเงินหลักของคุณ) อย่างไรก็ตาม ด้วยข้อกำหนดมาร์จิ้น 2% คุณจะต้องฝากเงินเพียง 260,000 เยนเพื่อเปิดสถานะนี้ ซึ่งหมายความว่าคุณควบคุมสถานะ 13,000,000 เยนด้วยเงินทุนของคุณเองเพียง 260,000 เยน

เมื่อราคาของคู่ EUR/JPY เคลื่อนไหว กำไรหรือขาดทุนจะถูกขยายตามมูลค่าเต็มของการเทรด ไม่ใช่แค่มาร์จิ้นที่คุณฝากไว้ หาก EUR/JPY เพิ่มขึ้นเป็น 131.00 คุณจะทำกำไรจากจำนวนเต็ม 100,000 หน่วย ไม่ใช่แค่มาร์จิ้น 2% ที่คุณตั้งไว้

ประเภทของมาร์จิ้นในฟอเร็กซ์?

ในฐานะเทรดเดอร์ฟอเร็กซ์ การทำความเข้าใจมาร์จิ้นประเภทต่างๆ ถือเป็นส่วนสำคัญในการบริหารความเสี่ยงที่มีประสิทธิผล มาร์จิ้นไม่ได้เป็นเพียงแนวคิดเดียวที่เหมาะกับทุกคน มีมาร์จิ้นบางประเภทที่เทรดเดอร์ควรทราบ โดยแต่ละประเภทมีจุดประสงค์เฉพาะในกระบวนการเทรด

มาร์จิ้นฟรี (Free Margin):

มาร์จิ้นฟรีหมายถึงจำนวนเงินในบัญชีลงทุนที่ยังคงมีอยู่เพื่อเปิดสถานะใหม่ มันทำหน้าที่เป็นตัวกันชนหรือเบาะรอง ซึ่งแสดงถึงเงินทุนที่ไม่ได้เชื่อมโยงกับการซื้อขายที่ใช้งานอยู่ในปัจจุบัน หลักประกันอิสระคำนวณโดยการลบหลักประกันที่ใช้สำหรับสถานะที่เปิดอยู่ออกจากยอดสุทธิของเงินทุนทั้งหมด (ยอดคงเหลือ + หรือ – กำไรหรือขาดทุนจากสถานะที่เปิดอยู่)

ตัวอย่าง:

ลองจินตนาการว่าคุณมีเงินรวม $10,000 ในบัญชีลงทุนของคุณ หากไม่มีสถานะที่เปิดอยู่ ยอดคงเหลือทั้งหมดของคุณจะถือเป็นฟรีมาร์จิ้น ทำให้คุณมีความยืดหยุ่นในการตัดสินใจว่าจะนำไปใช้ในการลงทุนเป็นจำนวนเท่าใด

หลักประกันขั้นต้น (Initial Margin):

มาร์จิ้นเริ่มต้น ซึ่งมักเรียกว่า “มาร์จิ้นเริ่มต้น” หมายถึงจำนวนเงินทุนขั้นต่ำที่จำเป็นในการเปิดสถานะการซื้อขายใหม่ โดยพื้นฐานแล้วมันคือเงินประกัน เพื่อให้มั่นใจว่าเทรดเดอร์มีเงินทุนเพียงพอที่จะครอบคลุมความสูญเสียที่อาจเกิดขึ้นตั้งแต่เริ่มการซื้อขาย

ตัวอย่าง:

สมมติว่าคุณสนใจที่จะซื้อขายคู่สกุลเงิน USD/CAD ซึ่งราคาปัจจุบันอยู่ที่ 1.2500 หากคุณต้องการซื้อขายหนึ่งล็อตมาตรฐาน (100,000 หน่วย) และโบรกเกอร์ของคุณกำหนดข้อกำหนดมาร์จิ้นเริ่มต้น 1% คุณจะต้องจัดสรรเงิน $1,250 เป็นมาร์จิ้นเริ่มต้นเพื่อเริ่มการซื้อขาย

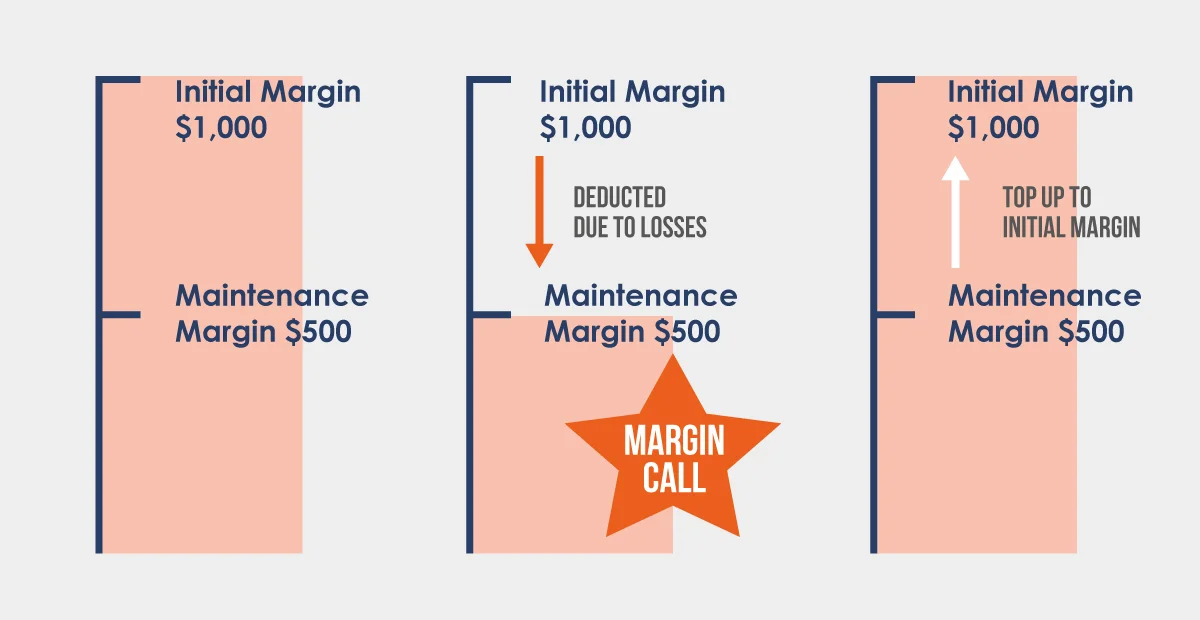

หลักประกันรักษาสภาพ (Maintenance Margin):

หลักประกันรักษาสภาพคือจำนวนเงินขั้นต่ำที่เทรดเดอร์ต้องเก็บไว้ในบัญชีลงทุนเพื่อรักษาสถานะที่เปิดไว้ หากยอดคงเหลือในบัญชีลดลงต่ำกว่าระดับนี้เนื่องจากการเคลื่อนไหวของตลาดที่ไม่เอื้ออำนวย การเรียกหลักประกันจะถูกกระตุ้น โดยกระตุ้นให้เทรดเดอร์ฝากเงินเพิ่มหรือปิดสถานะเพื่อให้เป็นไปตามข้อกำหนด

ตัวอย่าง:

ดำเนินการต่อด้วยสถานการณ์ USD/CAD หากหลักประกันการรักษาสภาพของโบรกเกอร์ตั้งไว้ที่ 0.5% สำหรับการเทรดหนึ่งล็อตมาตรฐาน คุณจะต้องรักษาเงินไว้อย่างน้อย $625 ในบัญชีของคุณเสมอ หากภาวะตลาดตกต่ำทำให้ยอดคงเหลือของคุณลดลงต่ำกว่าเกณฑ์นี้ การเรียกหลักประกันจะเริ่มขึ้น

ด้วยการทำความเข้าใจมาร์จิ้นประเภทต่างๆ เหล่านี้ เทรดเดอร์จึงสามารถจัดการเงินทุนได้อย่างมีประสิทธิภาพ เพิ่มประสิทธิภาพ กลยุทธ์การเทรด และป้องกันการขาดทุนที่อาจเกิดขึ้นในตลาดฟอเร็กซ์

การเรียกร้องหลักประกันในฟอเร็กซ์

การเรียกหลักประกันเป็นหนึ่งในแนวคิดที่สำคัญที่สุดในการเทรดฟอเร็กซ์ที่เทรดเดอร์ทุกคนควรทำความคุ้นเคย

การเรียกร้องหลักประกันคืออะไร ?

การเรียกหลักประกันเป็นการแจ้งเตือนที่สำคัญในโลกของการ เทรดฟอเร็กซ์ มันทำหน้าที่เป็นกลไกในการปกป้องทั้งโบรกเกอร์และเทรดเดอร์ เพื่อให้มั่นใจว่าบัญชีการเทรดจะไม่เข้าสู่ยอดติดลบเนื่องจากการเคลื่อนไหวของตลาดในเชิงลบ

เมื่อทำการเทรดโดยใช้มาร์จิ้น เทรดเดอร์จะใช้เงินทุนที่ยืมมาจากโบรกเกอร์เพื่อควบคุมตำแหน่งที่ใหญ่ขึ้น โบรกเกอร์จะทำการเรียกหลักประกันหากตลาดเคลื่อนไหวสวนทางกับตำแหน่งของเทรดเดอร์และยอดคงเหลือในบัญชีเข้าใกล้หลักประกันการรักษา นี่เป็นการแจ้งเตือนหรือเรียกร้องจากโบรกเกอร์ให้เทรดเดอร์ฝากเงินเพิ่มเติมเข้าบัญชีหรือปิดสถานะที่เปิดอยู่บางส่วนหรือทั้งหมดเพื่อคืนยอดคงเหลือในบัญชีให้อยู่ในระดับหลักประกันรักษาสภาพ

ตัวอย่าง:

ลองจินตนาการว่าคุณในฐานะเทรดเดอร์มียอดเงินในบัญชีอยู่ที่ $5,000 คุณตัดสินใจเปิดสถานะในคู่ EUR/USD โดยมีข้อกำหนดมาร์จิ้น 1% โดยควบคุมสถานะที่มีมูลค่า $100,000 ซึ่งหมายความว่าคุณใช้ยอดเงินคงเหลือ $1,000 เป็นมาร์จิ้นเริ่มต้น

อย่างไรก็ตาม ข่าวที่ไม่คาดคิดทำให้คู่สกุล EUR/USD เคลื่อนไหวสวนทางกับตำแหน่งของคุณ เมื่อการขาดทุนเพิ่มมากขึ้น ยอดคงเหลือในบัญชีของคุณจะลดลงเหลือ $3,500 หากโบรกเกอร์ของคุณมีหลักประกันรักษาสถาพอยู่ที่ 0.5% (หรือ $500 สำหรับสถานะของคุณ) และเมื่อพิจารณาถึงหลักประกันเริ่มต้นของคุณที่ $1,000 คุณจะเหลือเงินสำรองเพียง $2,500 เท่านั้น หากการขาดทุนยังคงดำเนินต่อไปและหลักประกันคงเหลือของคุณเข้าใกล้ระดับหลักประกันรักษาสภาพ โบรกเกอร์จะทำการเรียกหลักประกันเพิ่ม เรียนรู้ วิธีการเทรดคู่สกุล EUR/USD

ผลที่ตามมาของการเรียกหลักประกัน

ผลที่ตามมาทันทีของการเรียกหลักประกันคือเทรดเดอร์จะต้องดำเนินการอย่างรวดเร็ว พวกเขามีทางเลือกสองสามทาง:

ฝากเงินเพิ่มเติม:

นี่เป็นวิธีแก้ปัญหาที่ตรงไปตรงมาที่สุด ด้วยการเพิ่มเงินในบัญชีลงทุน เทรดเดอร์สามารถตอบสนองข้อกำหนดมาร์จิ้นและรักษาสถานะที่เปิดไว้ได้

ปิดสถานะที่เปิดบางส่วนหรือทั้งหมด:

การปิดสถานะ โดยเฉพาะอย่างยิ่งสถานะที่มีผลการดำเนินงานที่ไม่ดี เทรดเดอร์สามารถปล่อยหลักประกันที่ใช้ไปและเรียกคืนยอดคงเหลือในบัญชีของตนได้

การแทรกแซงของโบรกเกอร์:

หากเทรดเดอร์ไม่ดำเนินการตามเวลา โบรกเกอร์อาจปิดสถานะเทรดเดอร์บางส่วนหรือทั้งหมดโดยอัตโนมัติเพื่อป้องกันการขาดทุนเพิ่มเติม สิ่งนี้เรียกว่า “ออเดอร์ปิดโดยอัตโมมัติ (Stop out)” และระดับเฉพาะที่เกิดขึ้นจะแตกต่างกันไปตามโบรกเกอร์

เพื่อหลีกเลี่ยงการเข้าถึงการเรียกหลักประกันเพิ่ม:

รับทราบข้อมูลอยู่เสมอ:

ตรวจสอบยอดเงินในบัญชีของคุณ ระดับมาร์จิ้น และข่าวสารการตลาดที่อาจส่งผลกระทบต่อสถานะของคุณเป็นประจำ

ใช้คำสั่งหยุดการขาดทุน:

สิ่งนี้ช่วยให้คุณกำหนดระดับที่กำหนดไว้ล่วงหน้าซึ่งสถานะของคุณจะปิดโดยอัตโนมัติ ซึ่งจำกัดการสูญเสียที่อาจเกิดขึ้น

ลงทุนอย่างระมัดระวัง:

โดยเฉพาะอย่างยิ่งหากคุณเป็นมือใหม่ ก็ไม่ควรใช้เลเวอเรจสูงสุดที่มีอยู่ ควรเริ่มต้นด้วยเลเวอเรจที่ต่ำกว่าจนกว่าคุณจะมีประสบการณ์มากขึ้น

6 เคล็ดลับสำหรับการเทรดมาร์จิ้นอย่างปลอดภัย

การลงทุนโดยใช้มาร์จิ้นถือเป็นดาบสองคม ที่ให้โอกาสในการทำกำไรจำนวนมาก แต่ยังมีความเสี่ยงที่จะขาดทุนจำนวนมากอีกด้วย เพื่อนำทางความซับซ้อนของการเทรดมาร์จิ้นอย่างปลอดภัย เทรดเดอร์ควรปฏิบัติตามแนวทางปฏิบัติที่ดีที่สุดบางประการ

ทำความเข้าใจข้อกำหนดมาร์จิ้นของโบรกเกอร์ของคุณ:

โบรกเกอร์แต่ละรายมีข้อกำหนดมาร์จิ้นที่แตกต่างกัน คุณต้องทำความคุ้นเคยกับข้อกำหนดเหล่านี้และให้แน่ใจว่าคุณมีเงินทุนในบัญชีของคุณเพียงพอเสมอที่จะปฏิบัติตาม

ตัวอย่าง:

โบรกเกอร์สองรายอาจมีอัตราส่วนเลเวอเรจที่แตกต่างกัน เช่น 50:1 และ 100:1 แม้ว่าอย่างหลังจะช่วยให้คุณสามารถควบคุมสถานะที่ใหญ่ขึ้นด้วยจำนวนเงินทุนที่เท่ากัน แต่ก็เพิ่มความเสี่ยงเช่นกัน หากคุณฝากเงิน $1,000 การเคลื่อนไหวเชิงลบ 1% ด้วยเลเวอเรจ 50:1 อาจส่งผลให้เกิดการสูญเสีย $500 แต่ด้วยเลเวอเรจ 100:1 การเคลื่อนไหวเดียวกันนั้นอาจส่งผลให้เกิดการสูญเสีย $1,000 เรียนรู้เกี่ยวกับ ประเภทของโบรกเกอร์

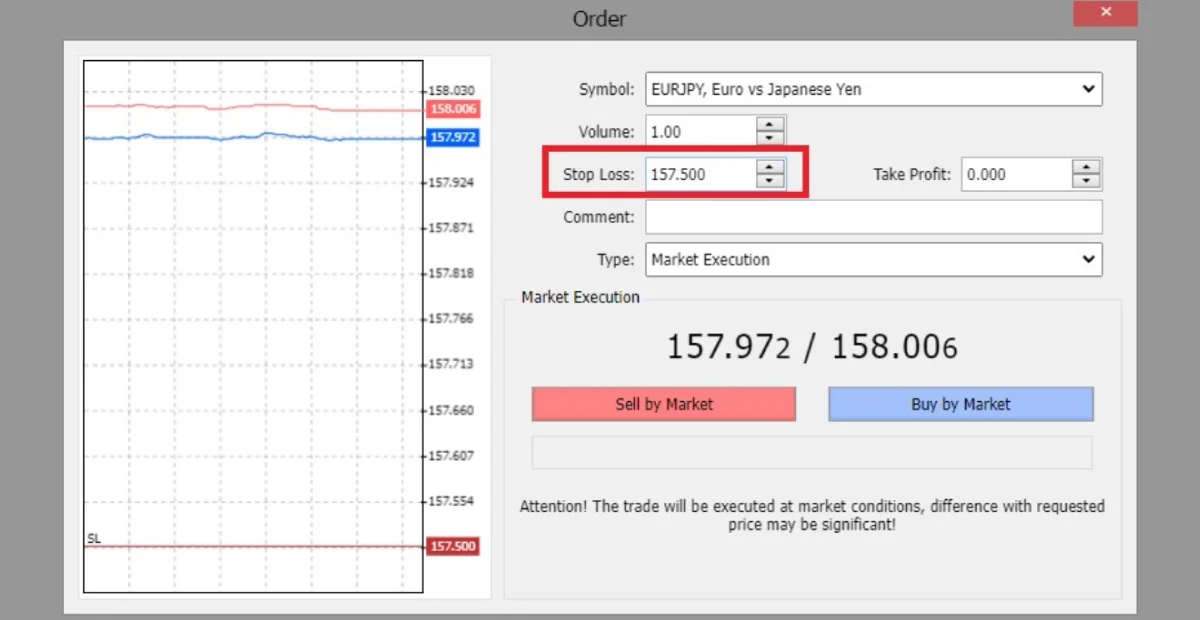

ใช้คำสั่งหยุดการขาดทุน:

คำสั่งหยุดการขาดทุนจะปิดสถานะโดยอัตโนมัติเมื่อถึงระดับราคาที่กำหนดไว้ล่วงหน้า ซึ่งจำกัดการสูญเสียที่อาจเกิดขึ้น เป็นตาข่ายนิรภัยที่รับรองว่าคุณจะไม่ขาดทุนเกินกว่าที่คุณยินดีจะเสี่ยง

ตัวอย่าง:

หากคุณเปิดสถานะในคู่ GBP/USD ที่ 1.3000 และตั้งค่าคำสั่งหยุดการขาดทุน ที่ 1.2950 การซื้อขายของคุณจะปิดโดยอัตโนมัติหากราคาลดลงเหลือ 1.2950 โดยจำกัดการขาดทุนของคุณไว้ที่ 50 จุด เรียนรู้เพิ่มเติมเกี่ยวกับ จุด ในฟอเร็กซ์คืออะไร

ติดตามสถานะของคุณเป็นประจำ:

ติดตามข่าวสารล่าสุดเกี่ยวกับตลาดและตรวจสอบสถานะที่เปิดอยู่ของคุณเป็นประจำ แนวทางเชิงรุกนี้ช่วยให้คุณตอบสนองต่อการเปลี่ยนแปลงของตลาดได้ทันทีและปรับกลยุทธ์ให้เหมาะสม

ให้ความรู้แก่ตัวเอง:

การเรียนรู้อย่างต่อเนื่องเป็นสิ่งสำคัญ เข้าร่วมการสัมมนาผ่านเว็บ อ่านหนังสือ และมีส่วนร่วมในฟอรั่มการลงทุนเพื่อรับข้อมูลเชิงลึกและเรียนรู้จากเทรดเดอร์ที่มีประสบการณ์

หลีกเลี่ยงการใช้เลเวลเรจมากเกินไป:

เพียงเพราะคุณสามารถควบคุมสถานะการค้าขนาดใหญ่ด้วยเงินทุนจำนวนเล็กน้อยไม่ได้หมายความว่าคุณควรจะทำ การใช้เลเวอเรจมากเกินไปอาจทำให้เกิดการสูญเสียที่สำคัญได้ กำหนดระดับเลเวอเรจที่สอดคล้องกับความเสี่ยงของคุณ

ตัวอย่าง:

แม้ว่าโบรกเกอร์ของคุณจะเสนอเลเวอเรจ 200:1 แต่ก็ควรใช้เพียง 50:1 หรือน้อยกว่านั้น โดยเฉพาะอย่างยิ่งหากคุณยังใหม่ต่อการลงทุนหรือไม่แน่ใจเกี่ยวกับสภาวะตลาด เรียนรู้ว่า ทำไมค่าเลเวอเรจในตลาดฟอเร็กซ์ถึงได้มีราคาสูง?

รักษามาร์จิ้นฟรีให้เพียงพอ:

ตรวจสอบให้แน่ใจว่าคุณมีมาร์จิ้นฟรีเพียงพอในบัญชีของคุณเสมอ สิ่งนี้ทำหน้าที่เป็นเหมือนกันชนต่อการเคลื่อนไหวของตลาดที่ไม่พึงประสงค์ และลดโอกาสที่จะเกิดการเรียกหลักประกันเพิ่ม

เรียนรู้ วิธีการเป็นเทรดเดอร์

ประโยชน์และความเสี่ยงของการซื้อขายโดยใช้มาร์จิ้น

การลงทุนโดยใช้มาร์จิ้นจะขยายทั้งผลตอบแทนและความเสี่ยงที่เป็นไปได้ของตลาดฟอเร็กซ์ ด้วยการทำความเข้าใจสองแง่มุมเหล่านี้ เทรดเดอร์จึงสามารถตัดสินใจโดยใช้ข้อมูลรอบด้านและวางกลยุทธ์ได้อย่างมีประสิทธิภาพ

ประโยชน์ของการลงทุนด้วยมาร์จิ้น:

กำลังซื้อที่เพิ่มขึ้น:

การลงทุนด้วยมาร์จิ้นช่วยให้คุณควบคุมสถานะการค้าขนาดใหญ่ด้วยเงินทุนน้อยลง ดังนั้น นี่หมายความว่าแม้จะมีเงินทุนที่จำกัด คุณก็สามารถได้รับสถานะที่สำคัญในตลาดได้

ความยืดหยุ่น:

มาร์จิ้นช่วยให้เทรดเดอร์มีความยืดหยุ่นในการเพิ่มโอกาสในการลงทุนโดยไม่ต้องฝากมูลค่าเต็มของการเทรดแต่ละครั้ง

ศักยภาพในการได้รับผลตอบแทนที่สูงขึ้น:

เนื่องจากคุณควบคุมสถานะที่ใหญ่ขึ้น การเคลื่อนไหวของตลาดแม้เพียงเล็กน้อยก็สามารถให้ผลกำไรจำนวนมากได้ เลเวอเรจนี้สามารถขยายผลตอบแทนของคุณเมื่อเทียบกับการลงทุนเริ่มแรกของคุณ

ตัวอย่าง:

สมมติว่าคุณมีเงิน $2,000 ในบัญชีลงทุนของคุณ ด้วยข้อกำหนดมาร์จิ้น 1% คุณสามารถควบคุมสถานะที่มีมูลค่า $200,000 ได้ หากคู่สกุลเงินที่คุณกำลังซื้อขายเคลื่อนไหวไปในทิศทางที่คุณต้องการเพียง 1% แทนที่จะทำกำไรได้ $20 (1% ของ $2,000) คุณจะได้รับกำไร $2,000 (1% ของ $200,000) เนื่องจากพลังของเลเวอเรจ เรียนรู้ วิธีการเทรดฟอเร็กซ์

ความเสี่ยงของการลงทุนด้วยมาร์จิ้น:

การเรียกหลักประกัน:

หากยอดเงินในบัญชีของคุณต่ำกว่าหลักประกันรักษาสภาพ คุณจะเผชิญกับการเรียกหลักประกันซึ่งอาจบังคับให้คุณฝากเงินเพิ่มเติมหรือปิดสถานะเมื่อขาดทุน

ค่าธรรมเนียมดอกเบี้ย:

โบรกเกอร์บางรายคิดดอกเบี้ยจากเงินที่คุณยืมเพื่อเปิดสถานะมาร์จิ้น เมื่อเวลาผ่านไป ค่าใช้จ่ายเหล่านี้สามารถสะสมได้ โดยเฉพาะอย่างยิ่งหากคุณดำรงสถานะที่เปิดไว้เป็นระยะเวลานาน

ศักยภาพในการสูญเสียที่สูงขึ้น:

เช่นเดียวกับที่การลงทุนด้วยมาร์จิ้นสามารถขยายผลกำไรได้ ก็สามารถขยายการขาดทุนได้เช่นกัน หากตลาดเคลื่อนไหวสวนทางกับสถานะการค้าของคุณ คุณอาจสูญเสียส่วนสำคัญหรือแม้กระทั่งเงินลงทุนเริ่มแรกทั้งหมดของคุณ

ตัวอย่าง:

ต่อจากตัวอย่างที่แล้ว หากคู่สกุลเงินเคลื่อนไหวสวนทางกับตำแหน่งของคุณ 1% แทนที่จะสูญเสียเพียง $20 คุณอาจสูญเสีย $2,000 เนื่องจากลักษณะการซื้อขายที่มีเลเวอเรจ นี่เป็นส่วนสำคัญของเงินทุนเริ่มต้นของคุณ โดยเน้นถึงความเสี่ยงที่เกี่ยวข้อง

ATFX เสนออัตรามาร์จิ้นเท่าไร?

ATFX ใช้ระบบมาร์จิ้นแบบแบ่งระดับ ซึ่งหมายความว่าโบรกเกอร์จะกำหนดข้อกำหนดมาร์จิ้นที่แตกต่างกันตามระดับความเสี่ยงที่แตกต่างกัน

ด้านล่างนี้คือการแสดงอัตรามาร์จิ้นเมื่อมีส่วนร่วมในคู่ฟอเร็กซ์ยอดนิยมกับ ATFX:

คู่ฟอเร็กซ์ | มาร์จิ้นที่ต้องการ | ||

1:100 | 1:200 | 1:400 | |

1% | 0.5% | 0.25% | |

1% | 0.5% | 0.25% | |

AUD/USD | 1% | 0.5% | 0.25% |

1% | 0.5% | 0.25% | |

USD/CHF | 1% | 0.5% | 0.25% |

ค้นหา 10 สกุลเงินที่มีการเทรดมากที่สุดในตลาดฟอเร็กซ์

จะเริ่มเทรดมาร์จิ้นอย่างไร

หากต้องการเริ่มต้นการเทรดด้วยมาร์จิ้น ให้ทำตามขั้นตอนเหล่านี้:

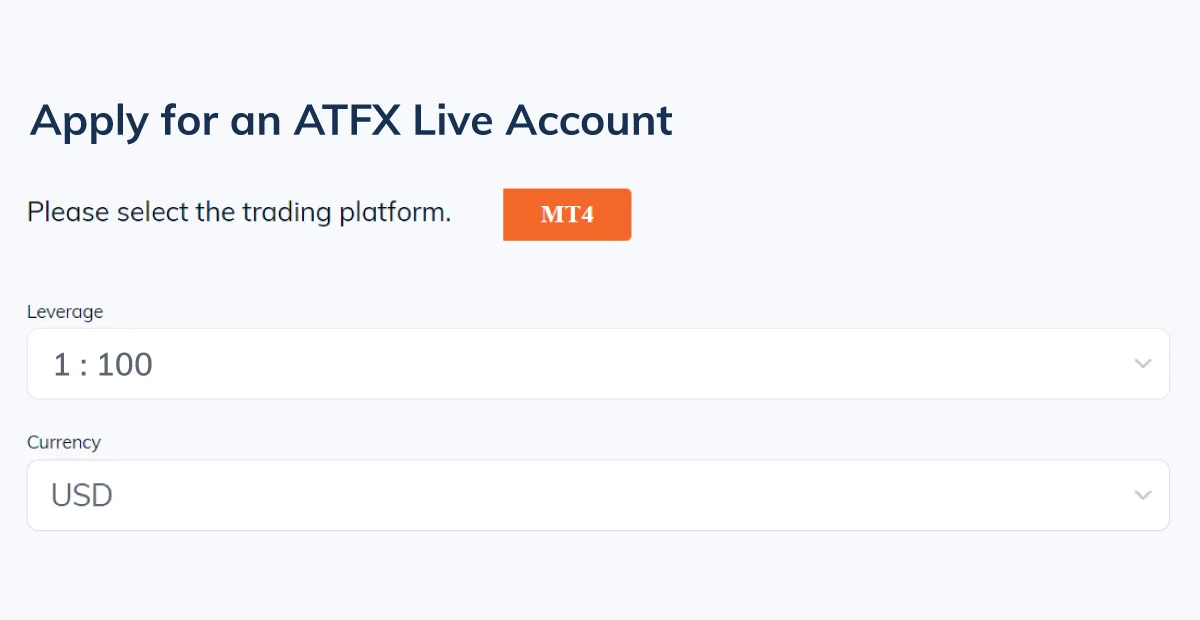

สร้างบัญชี ATFX หรือเข้าสู่ระบบบัญชีที่มีอยู่ของคุณ

สร้างบัญชีจริงและเข้าสู่ระบบผ่าน MetaTrader4

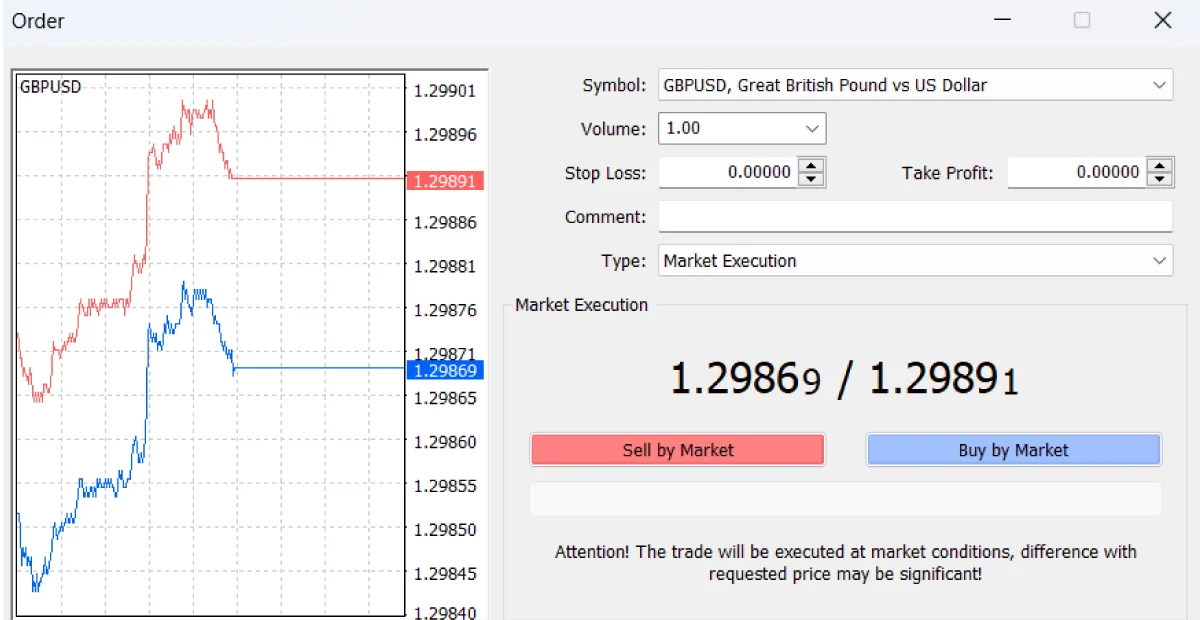

ค้นหาสินทรัพย์ที่คุณต้องการเทรดผ่านรายการ ติดตามตลาด และกดเลือก

เลือกปริมาณของคุณ (ขนาดสถานะ)

คลิกที่ ‘ซื้อ’ หรือ ‘ขาย’ ในหน้าต่างคำสั่งซื้อและยืนยันการซื้อขาย

เปิด บัญชีเทรดเงินจริง หรือ บัญชี ทดลอง ได้เลยวันนี้