Desde principios de este año, la subida del rendimiento de los bonos estadounidenses ha sido uno de los temas importantes de las transacciones del mercado, lo que ha provocado turbulencias colectivas en el mercado financiero. Ante la perspectiva de una fuerte recuperación de la economía estadounidense, el mercado ha valorado la expectativa de que el rendimiento del Tesoro estadounidense a 10 años siga subiendo. Muchas instituciones creen que puede alcanzar un nivel superior al 2% antes de finales de año. Se puede ver que este tema de las transacciones continuará durante mucho tiempo. Internamente, ¿cómo predecir o realizar mejor las transacciones a través de los cambios en los rendimientos de los bonos? En primer lugar, debemos aclarar la correlación de tendencia entre éste y los diferentes activos.

Impacto en el mercado de divisas

El aumento del rendimiento de los bonos refleja la mejora del crecimiento económico, y también indica que las perspectivas de inflación se están calentando, y el nivel de inflación está relacionado con la política monetaria del banco central. Si la inflación aumenta demasiado rápido, el banco central tendrá que endurecer las políticas para responder, y la posición del mercado sobre la política monetaria del banco central La expectativa impulsará la tendencia general del tipo de cambio, por lo que la tasa de rendimiento es muy importante para el mercado de divisas.

La diferencia entre el rendimiento de los bonos de un país y el de otro afectará a la tendencia de los pares de divisas correspondientes. Los países con tipos de interés más altos atraerán a más inversores para que compren sus bonos, con la esperanza de obtener mayores rendimientos. Los flujos de capital se verán atraídos por las divisas de alto rendimiento, y el coste de mantener las divisas de bajo rendimiento aumentará, por lo que la demanda de compra de estos bonos atraerá las entradas de capital, haciendo que la divisa del país se fortalezca.

Con el siguiente ejemplo se puede entender más intuitivamente su impacto:

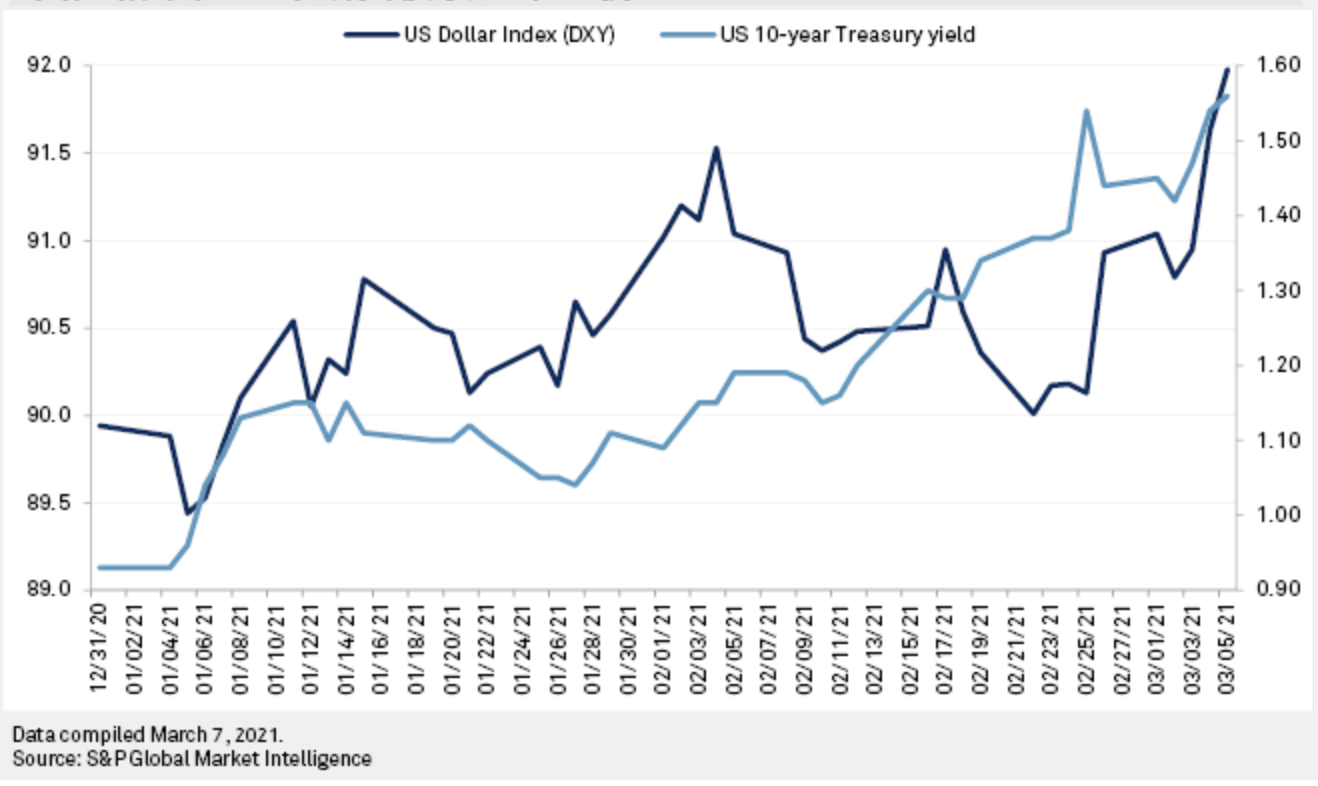

Desde febrero de este año, el rendimiento del bono del Tesoro de EE.UU. a 10 años comenzó a subir significativamente, superando la marca del 1,7% el 18 de marzo, y alcanzando un nuevo máximo desde enero del año pasado el 30 de marzo. Durante el periodo, el índice del dólar estadounidense también siguió la subida, y el máximo ha superado la marca de 93. Sin embargo, a pesar del sustancial aumento de los rendimientos de los bonos a largo plazo, los rendimientos de los bonos a corto plazo se han mantenido estables, y el diferencial de los bonos a largo y corto plazo se ha ampliado, lo que apunta a la perspectiva de un mayor crecimiento económico e inflación.

La tendencia del euro ha sido más débil que la del dólar este año. Parte de la razón es que la capacidad de recuperación de la economía estadounidense ha superado a la de la zona euro, y la distancia sigue aumentando. Como los inversores son cada vez más optimistas sobre las perspectivas de la economía estadounidense, el rendimiento de los bonos del Tesoro de Estados Unidos es mayor que el de los alemanes. El aumento de los tipos de interés acelerará el retorno de los fondos al dólar estadounidense y fortalecerá el dólar frente al euro.

Otro ejemplo son las medidas adoptadas por el gobierno neozelandés para enfriar el aumento de los precios de la vivienda, que redujeron en gran medida las expectativas de inflación, lo que a su vez provocó una caída de los rendimientos de los bonos neozelandeses en 10 puntos básicos, lo que también arrastró al dólar neozelandés frente al estadounidense en dos operaciones. Cayó bruscamente más de un 2,4% durante la jornada.

Impacto en el mercado de valores

Además del mercado de divisas, el rendimiento de los bonos estadounidenses también está estrechamente relacionado con otros mercados. Dado que los rendimientos de los bonos se ven significativamente afectados por la política monetaria, el tipo de interés objetivo de la Reserva Federal afecta a los bonos del Tesoro al afectar a la demanda. Unos tipos de interés más bajos aumentarán la demanda de bonos estadounidenses, y unos tipos de interés más altos reducirán la demanda. Cuanto menor sea la demanda, mayor será el tipo de interés. Por lo tanto, la tendencia del rendimiento es considerada por el mercado como el principal indicador de la política de la Fed. Al igual que el mercado actual estima la posibilidad de que la Fed suba los tipos de interés por adelantado el año que viene, el rendimiento de los bonos estadounidenses también ha subido a un máximo en más de un año.

Al mismo tiempo, el rendimiento de los bonos también puede considerarse un indicador de la confianza de los inversores, ya que cuando el mercado bursátil se encuentra en un mercado alcista, el precio de los bonos del Tesoro suele bajar porque los inversores están más dispuestos a correr riesgos para buscar mayores rendimientos. A la inversa, cuando los tipos de interés suben, los bonos son más atractivos que las acciones u otras inversiones de mayor riesgo.

Un aumento del rendimiento nominal es bueno para el mercado de valores, mientras que un aumento del rendimiento real no es bueno para el mercado de valores. En un entorno de alta inflación, el aumento de los rendimientos suele provocar un descenso de la rentabilidad de las acciones. Sin embargo, los distintos sectores reaccionan de manera diferente al aumento de los rendimientos. Por ejemplo, los sectores cíclicos suelen comportarse mejor cuando los rendimientos aumentan, porque corresponde a una mejora de las perspectivas económicas, mientras que los sectores defensivos hacen lo contrario.

Impacto en el oro

Aunque tanto los rendimientos de los Estados Unidos como los precios del oro parecen tener una tendencia opuesta a la del mercado de valores, esto no significa que haya una correlación positiva entre ambos. Los bonos del Tesoro y el oro tienen el atributo de la cobertura, hay una correlación positiva entre el oro y los precios de los bonos, y hay una correlación negativa entre el oro y los rendimientos de los bonos.

Cuando los rendimientos de los bonos se disparan o los tipos de interés suben, es aún más perjudicial para el oro, porque el oro es originalmente un activo libre de intereses, y el aumento de los rendimientos de la deuda también hará subir al dólar, lo que ejercerá otra presión sobre el oro. Así, cuando el rendimiento del Tesoro estadounidense a 10 años alcanzó un nuevo máximo en más de un año a finales de marzo, el oro al contado cayó en ese momento por debajo de la importante marca de los 1.700 dólares.

Pero desde otra perspectiva: el aumento de los rendimientos indica expectativas de una economía fuerte. Esas expectativas alimentarán la inflación, y el oro suele utilizarse como cobertura contra la inflación. Por lo tanto, no es totalmente perjudicial para el oro a largo plazo. Si en el futuro la inflación aumenta hasta provocar el pánico en el mercado, el precio del oro volverá a mostrar su encanto.

Impacto en los precios del petróleo

La evolución de los precios de la energía y de los rendimientos de los bonos del Tesoro puede considerarse un barómetro de las perspectivas económicas. Como se ha mencionado anteriormente, una economía positiva es favorable para el aumento de los rendimientos de los bonos. Del mismo modo, cuando las perspectivas de crecimiento económico son optimistas, y la demanda de crudo es optimista, impulsará la subida de los precios del crudo. Por lo tanto, la relación de precios entre ambos se ve afectada por el ciclo económico y muestra una correlación positiva.

Esto también afecta a las expectativas de inflación. La evolución de los precios en el pasado ha demostrado que la tasa de crecimiento interanual de los precios del petróleo está positivamente correlacionada con el crecimiento del IPC estadounidense. La propia subida del crudo impulsará las expectativas de inflación, con lo que aumentará el rendimiento nominal de los bonos y afectará a su precio. Por lo tanto, desde principios de este año, las dos palabras clave, el precio del petróleo y la inflación, han aparecido a menudo en pareja. El fuerte repunte de los precios del petróleo antes de marzo también estuvo acompañado por el aumento de los rendimientos de los bonos.

Por supuesto, además de la deuda pública estadounidense, debemos prestar atención a la relación entre el rendimiento de los bonos de los principales países exportadores de crudo y los precios del petróleo (como Canadá), e incluso de otros países exportadores de materias primas (como Australia). Si las expectativas de inflación y los rendimientos de los bonos en varios países siguen siendo elevados o se disparan aún más, los precios del petróleo también tendrán una coordinación positiva al alza. Sin embargo, preste atención al hecho de que la subida de los tipos de interés de la deuda de EE.UU. apoyará al dólar estadounidense, y el fortalecimiento de éste afectará al aumento general de los precios de las materias primas.

¡Abra una cuenta de trading real o configure una cuenta de trading demo para empezar a operar!