ما المقصود بالرافعة المالية في التداول؟ الرافعة المالية هي أداة قوية غالبا ما يساء فهمها، والتي يمكن أن تكون أصلاً ودين للمتداولين. سواء كنت مبتدئاً بدأت للتو في التداول بالأسواق المالية أو متداولاً متقدماً تتطلع إلى تحسين استراتيجياتك، فإن فهم الرافعة المالية أمر بالغ الأهمية لنجاحك. في هذه المقالة، سوف تتعلم ما هي الرافعة المالية في عالم التداول، وفوائدها ومخاطرها المحتملة، وكيفية استخدامها بشكل فعال.

قائمة المحتويات

ما المقصود بالرافعة المالية في التداول؟

كيف يتم التداول بالرافعة المالية؟

التداول بالرافعة المالية مقابل التداول بدون الرافعة المالية

شرح نسبة الرافعة المالية في التداول

هل يجب عليك استخدام الرافعة المالية في التداول؟

ما مقدار الرافعة المالية التي يجب عليك استخدامها؟

5 فوائد لاستخدام الرافعة المالية في التداول

5 مخاطر مرتبطة بالتداول بالرافعة المالية

6 تقنيات لإدارة مخاطر التداول بالرافعة المالية

أنواع الأدوات المالية التي تستخدم الرافعة المالية

من نظرية الرافعة المالية إلى التداول باستخدمها: استكشف ذلك من خلال حسابنا التجريبي

ما المقصود بالرافعة المالية في التداول؟

الرافعة المالية في التداول هي أداة قوية تسمح للمتداولين بتضخيم تعرضهم للسوق دون الحاجة إلى زيادة استثماراتهم الرأسمالية. في الأساس، فهي شكل من أشكال رأس المال المقترض التي تسمح للمتداولين باتخاذ مراكز أكبر مما يمكن أن يحصلوا عليه باستخدام أموالهم الحالية وحدها. حيث أن استخدام الرافعة المالية يعني أنه حتى مع قيمة إيداع أولي صغير، يمكن للمتداولين التحكم في مركز تداول أكبر بكثير في السوق.

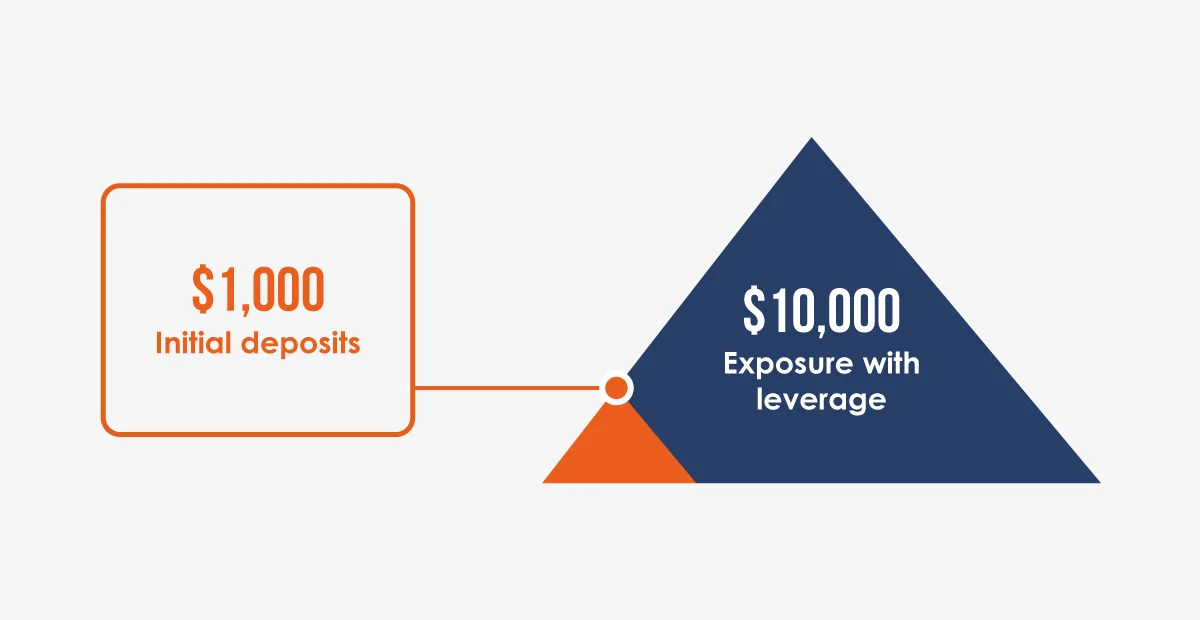

مثال:

تخيل أنك تريد شراء أسهم شركة ما، ولكن لديك 1000 دولار فقط. إذا كنت ستستثمر بدون رافعة مالية، فيمكنك فقط شراء ما قيمته 1000 دولار كحد أقصى من أسهم الشركة. ومع ذلك، مع نسبة رافعة مالية تبلغ 10:1، يمكنك التحكم في ما يصل إلى 10000 دولار من هذا السهم من خلال إيداعك الأولي البالغ 1000 دولار. وهذا يعني أنه مقابل كل دولار تستثمره، يقرضك وسيطك 10 دولارات.

كيف يتم التداول بالرافعة المالية؟

التداول بالرافعة المالية يعتمد على مبدأ مباشر ومبسط: فهي تسمح لك بفتح مركز تداول أكبر من رأس المال الموجود في حساب التداول الخاص بك. فكر في الأمر على أنه قرض يقدمه الوسيط الخاص بك، مما يسمح لك بمضاعفة قوتك التجارية. ومع ذلك، من المهم أن تتذكر أنه على الرغم من أن الرافعة المالية تعمل على تضخيم أرباحك المحتملة، إلا أنها تزيد أيضاً من خسائرك المحتملة. تحقق من أنواع الوسطاء .

عند استخدام الرافعة المالية، يكون ذلك بمثابة تعاقد مع الوسيط الخاص بك. فأنت توافق على تخصيص جزء من أموالك، المعروف باسم “الهامش”، كضمان. حيث يسمح لك الوسيط بعد ذلك بإجراء تداول في السوق بمضاعفة هامشك بناءً على نسبة الرافعة المالية الخاصة به. تعلمما هو الهامش.

مثال:

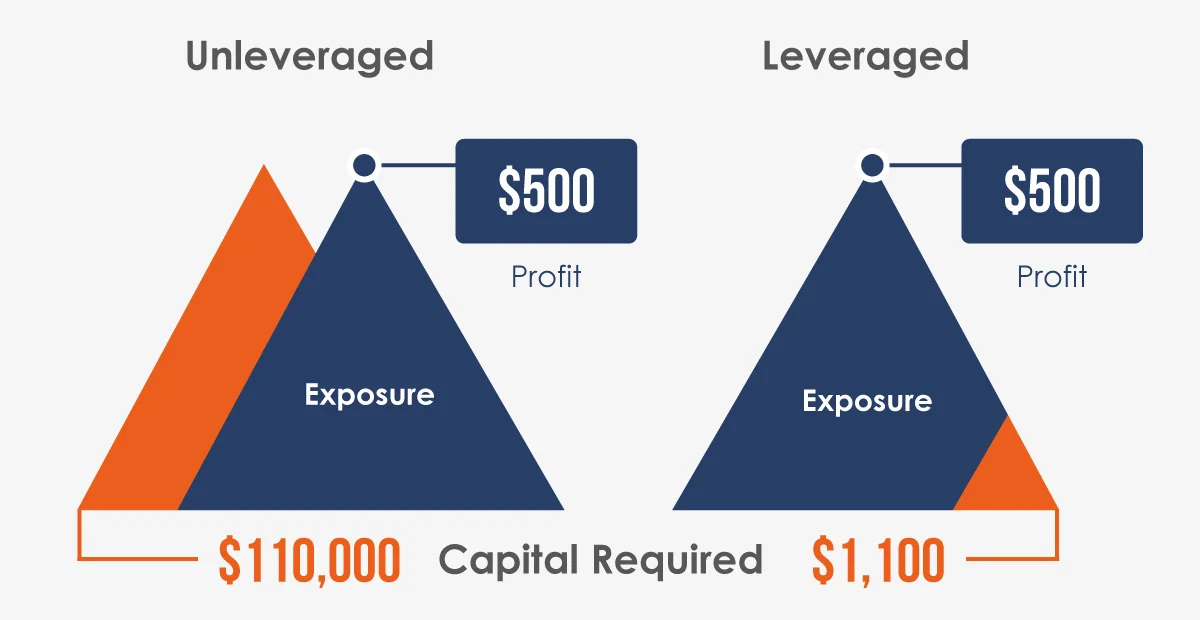

تخيل أنك متداول فوركس وتعتقد أن سعر صرف زوج اليورو مقابل الدولار الأمريكي سوف يرتفع. سعر الصرف الحالي هو 1.1000، وتريد شراء عقد قياسي واحد (100000 وحدة). بدون الرافعة المالية، سيتعين عليك دفع المبلغ الكامل وهو 110,000 دولار (100,000 × 1.1000) لفتح المركز. ومع ذلك، إذا كان الوسيط الخاص بك يقدم رافعة مالية بنسبة 100:1، فلن يتعين عليك سوى إيداع 1,100 دولار كهامش (1/100 من 110,000 دولار) للتحكم في المركز البالغ 110,000 دولار بالكامل. إذا ارتفع سعر زوج اليورو مقابل الدولار الأمريكي إلى 1.1050، فسيكون ربحك 500 دولار (0.0050 × 100000). بدون الرافعة المالية، كان من الممكن أن يحقق ارتفاع سعر الصرف بمقدار 0.0050 دولاراً أمريكياً بناءً على استثمارك البالغ 110.000 دولار أمريكي نفس الربح البالغ 500 دولار أمريكي (أو ما يعادله بالعملة المحلية). ومع ذلك، كنت قد استثمرت مبلغاً كبيراً من رأس مالك في التداول. تعلم ما هو حجم العقد في الفوركس .

التداول بالرافعة المالية مقابل التداول بدون الرافعة المالية

يعد فهم الاختلافات بين التداول بالرافعة المالية والتداول بدون الرافعة المالية أمراً بالغ الأهمية لاتخاذ قرارات تداول مدروسة.

التداول بدون الرافعة المالية | التداول بالرافعة المالية | الاتجاه |

استخدام رأس المال الشخصي فقط دون اقتراض أموال إضافية. | استخدام الأموال المقترضة لتضخيم العوائد المحتملة. | التعريف |

العائدات تتناسب طردياً مع المبلغ المستثمر. | من الممكن تحقيق عوائد أعلى بكثير مقارنة بالهامش الأولي. | العوائد المحتملة |

الحد الأقصى للخسارة المحتملة هو الاستثمار الأولي. | تضخيم الإمكانات لكل من الأرباح والخسائر. يمكن للمتداول أن يخسر أكثر من هامشه الأولي. | المخاطر |

يتطلب التمويل الكامل للصفقة، وبالتالي المزيد من رأس المال. | يتطلب رأس مال أقل ولكنه يمنح المتداول القدرة على التحكم في مراكز الكبيرة. | متطلبات رأس المال |

غالباً ما يكون أكثر ملاءمة للاستثمارات طويلة الأجل التي تركز على ارتفاع قيمة الأصول بشكل ثابت. | مناسب للاستراتيجيات قصيرة المدى والاستفادة من تقلبات السوق. | المرونة |

مع استثمار بقيمة 1000 دولار، فإن زيادة الأصول بنسبة 10٪ ستؤدي إلى ربح قدره 100 دولار. | مع رافعة مالية بنسبة 10:1 على استثمار بقيمة 1000 دولار أمريكي، يمكن أن تؤدي زيادة الأصول بنسبة 10% إلى ربح قدره 1000 دولار أمريكي (مطروح منه الرسوم). | سيناريو الربح الحقيقي |

شرح نسبة الرافعة المالية في التداول

إن نسبة الرافعة المالية في التداول هي تمثيل لمدى حجم مركز المتداول الذي يمكن مقارنته بإيداعه الفعلي أو هامشه. إنها أداة تعمل على تضخيم الأرباح المحتملة والخسائر المحتملة، مما يجعلها سيفاً ذو حدين. عادة ما يتم التعبير عن الرافعة المالية المقدمة كنسبة، مثل 10:1 أو 50:1 أو 100:1، مما يشير إلى عدد المرات التي يكون فيها مركز المتداول أكبر من هامشه.

تعلم كيف يعمل الهامش في التداول

الهامش: هو النسبة المئوية من القيمة الكاملة للصفقة التي يجب على المتداول إيداعها لفتح مركز رافعة مالية. إنه بمثابة ضمان أو وديعة ضمان، مما يضمن أن المتداول لديه أموال كافية لتغطية الخسائر المحتملة.

الرافعة المالية: الرافعة المالية هي العامل الذي يستطيع المتداول من خلاله زيادة حجم تداولاته مقارنة بهامش الربح. ويتم التعبير عنها كنسبة، مثل 10:1 أو 50:1.

نسبة الرافعة المالية | هامش |

10:1 | 10% |

20:1 | 5% |

33:1 | 3% |

50:1 | 2% |

100:1 | 1% |

200:1 | 0.5% |

يوضح هذا الجدول بوضوح العلاقة العكسية بين متطلبات الهامش ونسب الرافعة المالية. مع انخفاض متطلبات الهامش، تزيد نسبة الرافعة المالية، مما يسمح للمتداولين بالتحكم في مراكز أكبر بودائع أصغر.

مثال: إذا أراد أحد المتداولين فتح مركز تداول بقيمة 100000 دولار أمريكي في سوق الفوركس برافعة مالية تبلغ 100:1، فسيحتاج إلى هامش بنسبة 1% أو 1000 دولار أمريكي. مع نسبة رافعة مالية 50:1، سيكون الهامش المطلوب 2% أو 2000 دولار. تعرف على سبب ارتفاع الرافعة المالية في سوق الفوركس.

تفصيل النسبة:

إذا قدم الوسيط نسبة رافعة مالية تبلغ 10:1، فهذا يعني أنه مقابل كل دولار يقوم المتداول بإيداعه كهامش، يمكنه التحكم في مركز بقيمة 10 دولارات في السوق. تعلم كيفية اختيار وسيط للتداول .

تتيح نسبة الرافعة المالية البالغة 100:1 للمتداول التحكم في صفقات بقيمة 100 دولار لكل دولار قام بإيداعه كهامش.

كيف يؤثر ذلك على التداول:

يمكن أن تؤدي نسب الرافعة المالية الأعلى إلى تضخيم الأرباح. على سبيل المثال، مع رافعة مالية بنسبة 50:1، فإن تحرك السوق بنسبة 2٪ لصالح المتداول يمكن أن يؤدي إلى عائد بنسبة 100٪ على هامشه.

على العكس من ذلك، فإن التحرك بنسبة 2٪ ضد المتداول سيؤدي إلى خسارة 100٪ من هامشه.

الآثار التنظيمية:

وضعت مختلف البلدان والهيئات التنظيمية حدوداً لنسب الرافعة المالية القصوى التي يمكن للوسطاء تقديمها لمتداولي التجزئة، وذلك في المقام الأول لحماية المتداولين عديمي الخبرة من المخاطر المفرطة.

مثال: في الاتحاد الأوروبي، الحد الأقصى للرافعة المالية لأزواج العملات الرئيسية هو 30:1 لمتداولي التجزئة.

هل يجب عليك استخدام الرافعة المالية في التداول؟

إن قرار استخدام الرافعة المالية في التداول متعدد الأوجه ويعتمد على عوامل مختلفة، وفيما يلي نظرة شاملة على الاعتبارات الأكثر أهمية:

تحمل المخاطر:

قد يجد المتداولون الذين يتمتعون بقدرة منخفضة على تحمل المخاطر أن تقلبات التداول بالرافعة المالية أمر مقلق.

مستوى الخبرة:

قد لا يفهم المتداولون المبتدئون بشكل كامل المخاطر المرتبطة بالرافعة المالية ويمكن أن يرتكبوا أخطاء مكلفة. قد يكون المتداولون الأكثر خبرة مجهزين بشكل أفضل للتعامل مع هذه المخاطر.

ظروف السوق:

في الأسواق شديدة التقلب، يمكن أن تكون المخاطر المرتبطة بالتداول بالرافعة المالية أكثر وضوحاً.

في حين أن الرافعة المالية يمكن أن تكون أداة قوية، إلا أنها ليست مناسبة للجميع. يجب على المتداولين تقييم درجة تحملهم للمخاطر ومستوى خبراتهم وظروف السوق المحددة بعناية قبل اتخاذ قرار باستخدام الرافعة المالية.

تعلم كيف تصبح تداول .

ما مقدار الرافعة المالية التي يجب عليك استخدامها؟

فيما يلي جدول يوفر إرشادات حول مقدار الرافعة المالية التي قد يفكر المتداول في استخدامها بناءً على عوامل مختلفة:

تحمل مخاطر مرتفعة / لذوي الخبرة | تحمل مخاطر متوسطة / مستوى متوسط | تحمل مخاطر منخفضة / للمبتدئ | العامل |

تقلبات السوق | |||

20:1 | 10:1 | 5:1 | منخفض (مثال، أزواج العملات الأجنبية المستقرة) |

10:1 | 5:1 | 3:1 | معتدل (مثال، المؤشرات الرئيسية) |

5:1 | 3:1 | 2:1 | مرتفغة (مثال، العملات المشفرة) |

توافر رأس المال | |||

50:1 | 20:1 | 10:1 | <$1,000 |

20:1 | 10:1 | 5:1 | $1,000 – $5,000 |

10:1 | 5:1 | 3:1 | >$5,000 |

استخدام أدوات إدارة المخاطر | |||

10:1 | 5:1 | 2:1 | لا توجد أدوات مستخدمة |

20:1 | 10:1 | 5:1 | استخدام أوامر وقف الخسارة / أخذ الربح |

من المهم ملاحظة أن ما ورد أعلاه مجرد إرشادات، ويجب أن تستند القرارات الفردية إلى فهم تفصيلي للظروف الشخصية وظروف السوق الحالية.

5فوائد لاستخدام الرافعة المالية في التداول

فيما يلي بعض الفوائد الأساسية لاستخدام الرافعة المالية في التداول:

أرباح مضخمة:

إحدى الفوائد الأكثر جاذبية لاستخدام الرافعة المالية هي إمكانية تحقيق عوائد أعلى على الاستثمار. حتى حركة السعر الصغيرة لصالحك يمكن أن تؤدي إلى عائد كبير على الهامش.

كفاءة رأس المال:

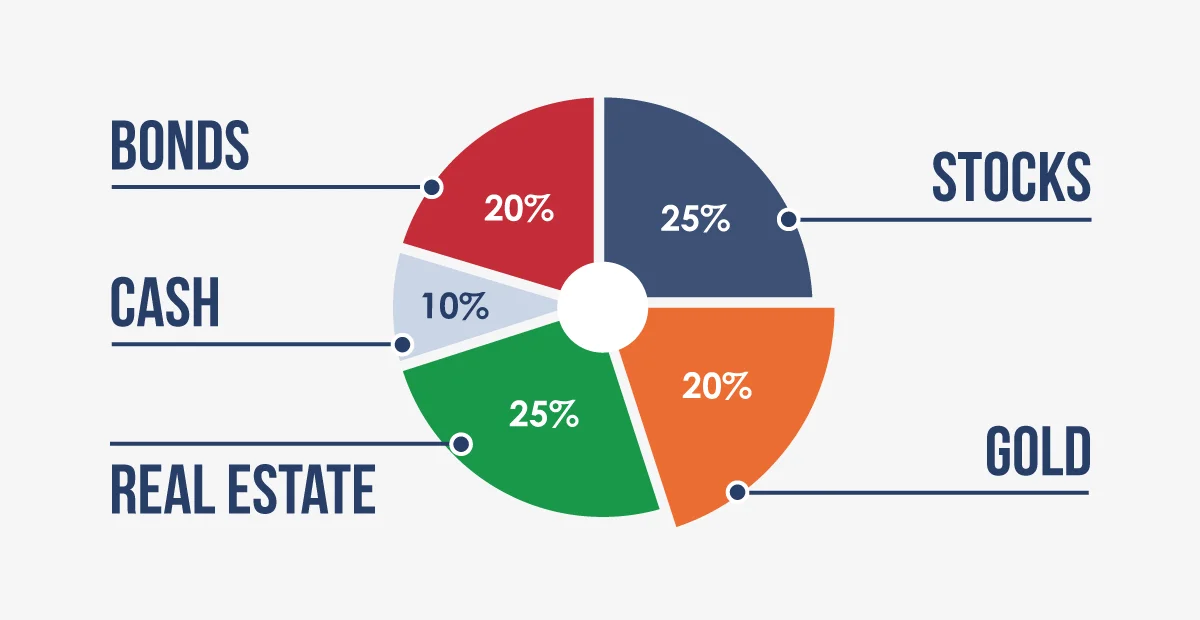

تتيح الرافعة المالية للمتداولين اتخاذ مراكز تداول كبيرة عن طريق إيداع مبلغ صغير نسبياً من رأس المال. وهذا يعني أنه يمكن للمتداولين تنويع استثماراتهم واتخاذ مراكز متعددة دون تقييد مبلغ كبير من رأس المال.

الوصول إلى أصول باهظة الثمن:

قد تكون بعض الأصول أو الأسواق بعيدة عن متناول المتداولين الأفراد بسبب ارتفاع الأسعار. الرافعة المالية تجعل هذه الأسواق متاحة من خلال تقليل مقدار رأس المال المطلوب لفتح المركز.

فرص التحوط:

يمكن للمتداولين استخدام الرافعة المالية للتحوط في محافظهم الاستثمارية، واتخاذ مواقف قد تعوض الخسائر المحتملة في الاستثمارات الأخرى.

المرونة والتنوع:

ومع القدرة على التحكم في صفقات أكبر باستخدام رأس مال أقل، يمكن للمتداولين تنويع محافظهم الاستثمارية، ونشر المخاطر عبر أصول أو أسواق مختلفة.

5 مخاطر مرتبطة بالتداول بالرافعة المالية

فيما يلي المخاطر الأساسية المرتبطة بالتداول باستخدام الرافعة المالية:

خسائر كبيرة:

مثلما يمكن للرافعة المالية أن تزيد الأرباح المحتملة، فإنها يمكن أن تؤدي أيضاً إلى ازدياد الخسائر. يمكن أن تؤدي الحركة السلبية الصغيرة في الأسواق إلى خسائر كبيرة مقارنة بالهامش الأولي للمتداول.

مثال: المتداول الذي يستخدم رافعة مالية بنسبة 100:1 على استثمار بقيمة 1000 دولار يتحكم في مركز بقيمة 100000 دولار. إذا تحرك السوق ضد المتداول بنسبة 1% فقط، فقد يخسر المتداول 1000 دولار، مما يؤدي إلى محو استثماره الأولي بالكامل.

نداء الهامش:

إذا تحرك مركز ذو رافعة مالية ضد أحد المتداولين وانخفض رصيد حسابه إلى ما دون مستوى الهامش المطلوب، فقد يصدر الوسيط نداء الهامش. تتطلب مثل هذه المكالمة من المتداول إيداع أموال إضافية أو إغلاق المراكز لتلبية متطلبات الهامش.

مثال: متداول لديه رصيد حساب قدره 5000 دولار ورافعة مالية بنسبة 50:1 يأخذ مركزاً بقيمة 250000 دولار. إذا تحرك السوق ضدهم وانخفض رصيد حسابهم إلى 4000 دولار، فقد يصدر الوسيط نداء الهامش، ويطالب بأموال إضافية لإبقاء المركز مفتوحًا.

تقلبات السوق السريعة:

تعتبر المراكز ذات الرافعة المالية العالية أكثر عرضة لتقلبات السوق السريعة. يمكن أن تؤدي الأسواق المتقلبة إلى خسائر سريعة وكبيرة.

تكاليف الفائدة:

غالبًا ما تأتي المراكز ذات الرافعة المالية مع تكاليف الفائدة المرتبطة بالأموال المقترضة. يمكن أن تتراكم هذه التكاليف بمرور الوقت، خاصة بالنسبة للمراكز التي يتم الاحتفاظ بها طوال فترة الليل أو لفترة أطول.

مثال: قد يتحمل المتداول الذي يحتفظ بصفقة تداول فوركس برافعة مالية بين عشية وضحاها رسوم “تجديد” أو “تبييت”، وهي الفائدة المدفوعة أو المكتسبة مقابل عقد تداول زوج عملات بين عشية وضحاها.

الثقة المفرطة والتداول العاطفي:

إن جاذبية العوائد المرتفعة المحتملة من الرافعة المالية يمكن أن تؤدي إلى الثقة المفرطة. قد يتحمل المتداولون مخاطر مفرطة دون التحليل المناسب أو قد يتركون العواطف تغذي قراراتهم التجارية.

6 تقنيات لإدارة مخاطر التداول بالرافعة المالية

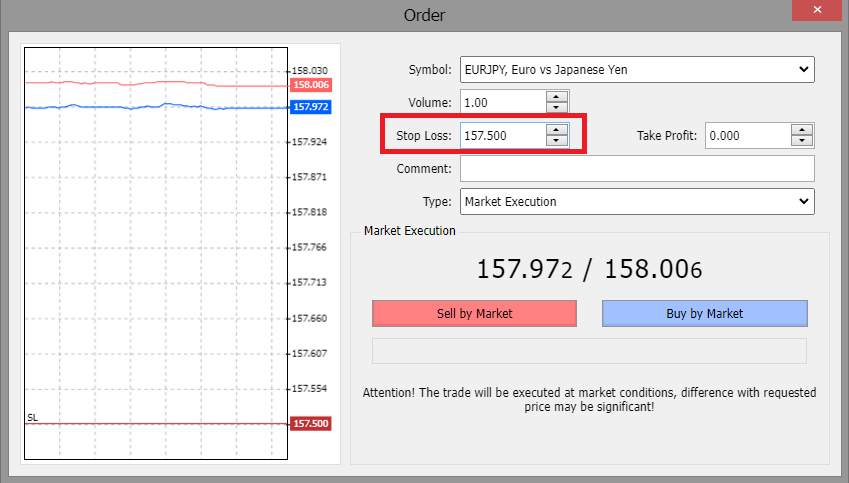

تحديد أوامر وقف الخسارة:

يقوم أمر وقف الخسارة تلقائيًا بإغلاق المركز بمجرد وصول سعر الأصل إلى مستوى محدد مسبقًا، مما يحد من الخسائر المحتملة.

مثال: يدخل المتداول في مركز رافعة مالية، متوقعاً أن يرتفع السهم. لقد وضع أمر إيقاف الخسارة بنسبة 3٪ أقل من سعر الدخول. إذا انخفض السهم بشكل غير متوقع، فسيتم إغلاق المركز تلقائياً، مما يحد من خسائره. تعلم كيفية العثور على الأسهم بأقل من قيمتها .

استخدام أوامر جني الأرباح:

على غرار أمر وقف الخسارة، يقوم أمر جني الربح بإغلاق المركز تلقائياً بمجرد وصول سعر الأصل إلى مستوى ربح محدد مسبقاً.

حجم المركز:

وهو يتضمن تحديد المبلغ المناسب من الأصل للشراء أو البيع، مما يضمن أنه حتى لو كان التداول ضدك كمتداول، فإن الخسارة لن تكون كارثية.

التنوع

توزيع الاستثمارات عبر أصول أو أسواق مختلفة لتقليل تأثير الأصول ذات الأداء الضعيف على المحفظة الإجمالية.

الرصد والتعديل بانتظام

راقب باستمرار المراكز المفتوحة وظروف السوق وقم بإجراء التعديلات اللازمة، مثل تحريك أوامر وقف الخسارة بما يتماشى مع تحركات الأسعار.

التعلم والاطلاع المستمر:

التعلم المستمر والبقاء على اطلاع ب أخبار السوق و استراتيجيات التداول التي يمكن أن تساعد المتداولين على اتخاذ قرارات منطقية وتوقع تحركات السوق.

أنواع الأدوات المالية التي تستخدم الرافعة المالية

تعتبر الرافعة المالية أداة قوية في عالم التداول بأسواق المال، حيث تسمح للمتداولين والمستثمرين بازدياد تعرضهم للسوق والعوائد المحتملة. الأدوات المالية المختلفة تستخدم الرافعة المالية، ولكل منها خصائصها وأغراضها الفريدة.

الفوركس (الصرف الأجنبي):

يتضمن سوق الفوركس تداول العملات وهو أحد أكثر الأسواق سيولة على مستوى العالم. ونظراً للسيولة العالية ودورة التداول على مدار 24 ساعة ، فإنها غالباً ما توفر رافعة مالية عالية. تعلم كيفية تداول العملات الأجنبية.

مثال: يمكن للمتداول الذي لديه رصيد حساب قدره 2000 دولار أمريكي باستخدام رافعة مالية بنسبة 100:1 التحكم بسهولة في صفقة بقيمة 200000 دولار أمريكي. إذا ارتفع زوج العملات الذي يتداولونه بنسبة 1٪، فيمكنهم بسهولة تحقيق ربح قدره 2000 دولار، مما يضاعف رصيد حساباتهم بشكل فعال. تعرف على الفوركس مقابل الأسهم.

العقود مقابل الفروقات (عقود الفروقات):

تسمح عقود الفروقات للمتداولين بالمضاربة على تحركات الأسعار الأساسية للأصول دون امتلاك الأصول فعلياً. وهي عقد بين المتداول والوسيط لتداول الفرق في قيمة الأصل من وقت فتح العقد إلى وقت إغلاقه. تعلم كيفية تداول عقود الفروقات.

مثال: إذا اعتقد أحد المتداولين أن سعر سهم معين، والذي يبلغ سعره حالياً 50 دولاراً، سيرتفع، فيمكنه شراء عقد مقابل الفروقات مقابل 100 سهم. إذا ارتفع السعر إلى 55 دولاراً، فسيستفيد المتداول من فرق سعر السهم البالغ 5 دولارات، مما يحقق ربحاً إجمالياً قدره 500 دولار، مطروحاً منه أي رسوم أو تكاليف. ابدأ تداول الأسهم الآن.

العقود الآجلة:

العقود الآجلة هي عقود قياسية لشراء أو بيع أصل بسعر محدد في تاريخ مستقبلي محدد. يتم تداول العقود الآجلة في البورصات ويمكن استخدامها لأغراض المضاربة والتحوط.

مثال: يتوقع المزارع إنتاج 1000 بوشل من القمح في ثلاثة أشهر. ويمكن للمزارع الدخول في عقد آجل لبيع القمح بسعر معين، مع تأمين سعر جيد الآن لتجنب انخفاض محتمل في الأسعار في المستقبل.

الخيارات:

تمنح الخيارات المتداول الحق، ولكن ليس الالتزام، في شراء أو بيع أصل بسعر معين خلال إطار زمني محدد. يمكن استخدام الخيارات للتحوط أو المضاربة أو لتوليد الدخل.

مثال: يشتري المتداول خيار لسهم يتم تداوله حالياً بسعر 100 دولار، بسعر إضراب قدره 105 دولارات، متوقعاً أن يرتفع سعر السهم. إذا ارتفع سعر السهم إلى 110 دولارات، فيمكن للمتداول شراء السهم بسعر 105 دولارات ثم بيعه بسعر السوق الحالي البالغ 110 دولارات لتحقيق الربح. تعلم كيفية اختيار الأسهم.

من نظرية الرافعة المالية إلى التداول باستخدمها: استكشف ذلك من خلال حسابنا التجريبي

على استعداد لوضع علمك على المحك؟ انغمس في عالم التداول باستخدام الحساب التجريبي المتطور لدى ATFX. استمتع بتجربة ظروف السوق الحقيقية، ومارس استراتيجيات الرافعة المالية، وابني ثقتك بنفسك.

وعندما تكون مستعدًا لاتخاذ الخطوة التالية، انتقل بسلاسة إلى حسابنا المباشر وأطلق العنان للإمكانات الكاملة للتداول مع ATFX.