ثمة بيانات اقتصادية هامة بصدد الكشف عنها من الولايات المتحدة هذا الشهر، من بينها مؤشر أسعار المستهلكين غير الموسمي لشهر يونيو. كان الرقم المسجل السابق 8.60٪، ومن المتوقع ارتفاع بيانات شهر يونيو إلى 8.8٪. كان الرقم المسجل السابق 8.60٪، ومن المتوقع ارتفاع بيانات شهر يونيو إلى 8.8٪. كان السكرتير الصحفي للبيت الأبيض “كا جين-بيير” قد حذر من أن مؤشر أسعار المستهلك الأمريكي (CPI) في يونيو “قد يرتفع بشكل حاد” تزامناً مع ارتفاع أسعار البنزين والمواد الغذائية.

من المتوقع أن يستمر التضخم في الارتفاع، الأمر الذي يدعم سياسة بنك الاحتياط الفيدرالي بالاستمرار في رفع أسعار الفائدة. إذا أصبح بنك الاحتياط الفيدرالي أكثر تشددا، عندئذ من المرجح رفع سعر الفائدة بمقدار 75 نقطة أساس في اجتماعه المزمع عقده في وقت لاحق من هذا الشهر، وهو ما يمنح مزيد من الدعم للدولار القوى من الأساس.

يبدو أن احتمال قيام بنك الاحتياط الفيدرالي برفع أسعار الفائدة بوتيرة متشددة وعنيفة يعد أمر هام ومحوري للغاية هذا الشهر. إن تحقق هذا السيناريو على أرض الواقع يعنى استمرار دعم الزخم الصاعد للدولار الأمريكي على المدى القصير. نتيجة لذلك، يتعرض سعر الذهب لضغوط سلبية قوية. وفقا لمسح أجرته “CME FedWatch” فإن احتمال رفع أسعار الفائدة بمقدار 50 نقطة أساس في يوليو هو 17.4٪ ، واحتمال رفع 75 نقطة أساس هو 82.6٪.

أعرب فى وقت سابق كل من محافظ بنك الاحتياط الفيدرالي “ميشيل بومان”، ورئيس بنك الاحتياط الفيدرالي في شيكاغو “إيفانز تشارلز إيفانز”، ومحافظ بنك الاحتياط الفيدرالي “كريستوفر والر”، ورئيس بنك الاحتياط الفيدرالي في مينيابوليس “نيل كاشكاري”، ورئيس بنك الاحتياط الفيدرالي في سان فرانسيسكو “ماري دالي” عن دعمهم لقرار رفع سعر الفائدة بمقدار 75 نقطة أساس أخرى في يوليو للحد من التضخم. أظهرت “مؤامرة النقاط” الصادرة عن بنك الاحتياط الفيدرالي الشهر الماضي أنه بحلول نهاية العام، قد يرتفع سعر الفائدة القياسي لبنك الاحتياطي الفيدرالي من النطاق المستهدف الحالي البالغ 1.5٪ إلى 1.75٪ وصولاً إلى 3.4٪.

يعتقد المستثمرون في السوق أن مؤشر أسعار المستهلكين الأمريكي ربما يظل فوق مستوى 8٪ لمدة أربعة أشهر متتالية من يونيو إلى سبتمبر، وبالتالي فإن تأثير التضخم المرتفع على الاقتصاد الأمريكي سيستمر. إضافة إلى ذلك، كانت مبيعات التجزئة الأمريكية في مايو أقل بنسبة 0.30٪ من النمو المتوقع عند 0.2٪ ، ويرجع ذلك فى الأساس إلى الانخفاض الحاد في مبيعات السيارات وتأثير ارتفاع أسعارها. أثار الانخفاض غير المتوقع في مبيعات التجزئة قلق السوق بشأن تأثير التضخم المرتفع إلى جانب ارتفاع أسعار الفائدة، وهو ما يترتب عليه زيادة تكاليف التمويل التي يمكن أن تزيد من انخفاض مبيعات التجزئة.

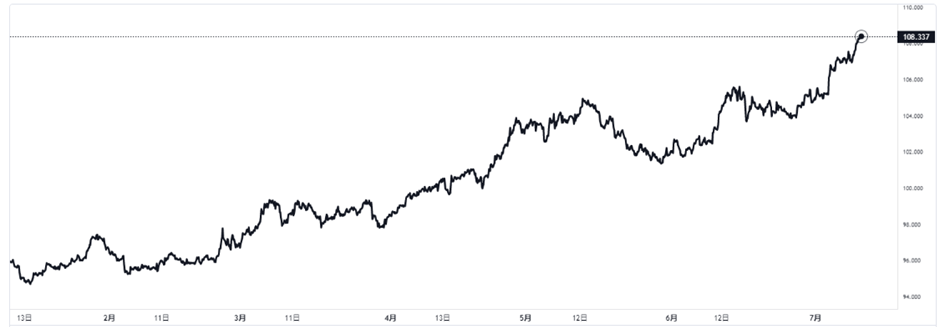

من ناحية أخرى ، استمر الدولار الأمريكي تحركه فى قناة سعرية صاعدة. اخترق مؤشر الدولار مستوى 108 مسجلاً 108.2، بزيادة تتجاوز 1.2٪ ، وهو مستوى مرتفع جديد شوهد آخر مرة في يونيو من عام 2002 وطالما بقيت تلك الارتفاعات مستمرة. من المتوقع أن يحافظ الدولار على اتجاهه الايجابى القوى قبيل اجتماع مجلس الاحتياط الفيدرالي، أو قد يتعرض لمزيد من التقلبات، وهو مايمنح الثيران ميزة على المدى القصير.

تعتمد متابعة اتجاه الدولار الأمريكي – على المدى المتوسط والطويل – أيضاً على قرار بنك الاحتياط الفيدرالي النهائي برفع أسعار الفائدة وتوجيهاته بشأن ترتيبات سياسة الرفع لاحقاً. إذا استمر بنك الاحتياط الفيدرالي في التعبير عن تصميمه على كبح جماح التضخم ، فمن المتوقع أن يتقلب وضع ارتفاع الدولار حتى يبدأ التضخم في الانخفاض بشكل مطرد. لكن بطبيعة الحال، يعتمد ذلك أيضا على توقيت انخفاض بيانات التضخم وما إذا كان الانخفاض واضحاً ومؤكداً. إذا حدثت نقطة تحول كبيرة، فقد يعكس الدولار اتجاهه الصاعد.

علاوة على ذلك ، من الضروري ملاحظة التأثير السلبي المحتمل للبيانات الاقتصادية على الدولار الأمريكي، زاد عدد الوظائف غير الزراعية الأمريكية بمقدار 372000 في يونيو ، وهو ما كان أفضل من توقعات السوق. خففت البيانات مؤقتا من مخاوف السوق حيال امكانية وقوع الاقتصاد الأمريكي في فخ الركود وزادت من توقعات رفع أسعار الفائدة العنيف من قبل بنك الاحتياط الفيدرالي. ومع ذلك، يرى “جولدمان ساكس” أن سوق العمل لا يزال يتباطأ بلا شك وأنه يجب إصدار مزيد من البيانات لتعكس الأداء الفعلي لسوق العمل.

من المقرر أن تصدر الولايات المتحدة بيانات مبيعات التجزئة لشهر يونيو هذا الأسبوع. يتعين على المستثمرين أيضا أن يولوا اهتماماً كبيراً لمعدلات التضخم المرتفعة و الارتفاعات الحادة في أسعار الفائدة، والتغيرات المستقبلية في ثقة المستهلك. إذا استمر الاتجاه السلبى، نخشى أن تتأثر أسهم قطاع التجزئة التأثير الأكبر.