Las actas de la reunión de la Fed de esta semana han salido en línea con las expectativas del mercado. Sin embargo, se descubrió alguna información nueva. Por lo tanto, analizaremos las últimas actas de la Fed e intentaremos identificar las posibles acciones de la Fed para el futuro.

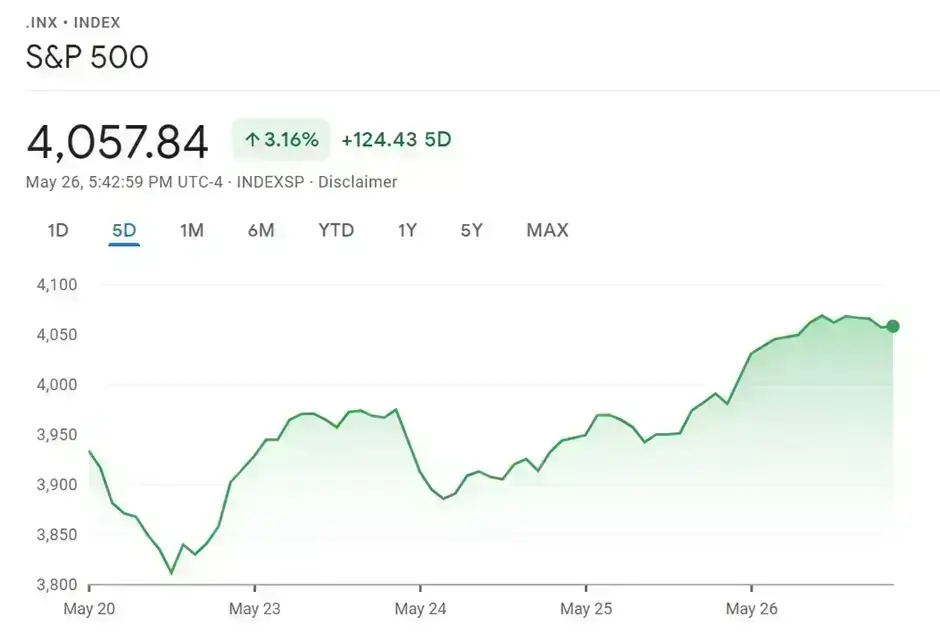

Las actas orientan el número y la magnitud de las subidas de tipos, y la mayoría de los analistas creen que una subida de 50 puntos básicos puede ser apropiada durante las dos próximas reuniones. Los mercados también han disipado las especulaciones anteriores sobre si la Fed subirá agresivamente los tipos de interés en 75 puntos básicos. Los funcionarios creen que la economía estadounidense es robusta y se esfuerzan por frenar una inflación récord mediante políticas monetarias más estrictas. Con la publicación de las actas de la reunión, el mercado bursátil estadounidense puso fin temporalmente a su caída y cerró la jornada al alza.

Los investigadores de la Fed estiman que el índice de gasto de consumo personal aumentará un 4,3% en 2022, pero han rebajado sus previsiones para 2023 y 2024 al 2,5% y al 2,1%, respectivamente. La medida también ha incrementado las especulaciones sobre el número de subidas de tipos, con la sospecha de que se produzca una ralentización o una interrupción en breve a medida que la economía estadounidense se enfríe.

El mercado ha comenzado a debatir el momento en que finalizará el ciclo de subidas de tipos, y la mayoría dice que será en septiembre o en diciembre. El mercado bursátil sufrió un gran terremoto debido a la fuerte caída de los resultados de las empresas minoristas, lo que hizo que más empresas estadounidenses e inversores se preocuparan por las perspectivas económicas del país. Las continuas subidas de los tipos de interés redujeron el deseo de inversión de las empresas, lo que podría sumir rápidamente a la economía estadounidense en una recesión.

Los inversores y analistas también necesitan saber si la inflación puede reducirse al rango previsto por la Fed. Los precios de la energía han fluctuado a niveles muy altos, mientras que el crecimiento de los salarios no consigue seguir el ritmo de la inflación, lo que ejerce más presión sobre las empresas. Además, el aumento de los costes puede incrementar los precios de los productos, convirtiéndose en un círculo vicioso y agravando la tendencia al alza de la inflación. Por lo tanto, Estados Unidos sigue teniendo muchas dificultades para estabilizar la inflación. A corto plazo, la política monetaria estricta sigue dominando, a pesar de las previsiones dóciles del mercado.

Las actas publicadas indican que la mayoría de los funcionarios de la Fed apoyan su plan de reducción del balance mientras discuten el calendario de la reducción. A partir del 1 de junio, las tenencias del Tesoro estadounidense podrán reducirse en 30.000 millones de dólares al mes. La reducción se ampliará a 60.000 millones de dólares al mes en septiembre, mientras que las tenencias de valores respaldados por hipotecas se reducirán inicialmente en 17.500 millones de dólares al mes y aumentarán a 35.000 millones de dólares. Esto significa que los tipos de interés, tanto a corto como a largo plazo, seguirán presionando al alza, y el coste del crédito seguirá subiendo en la segunda mitad del año.

En cuanto a las tendencias de las acciones estadounidenses, los inversores deben prestar atención a los posibles riesgos de choque a los que puede enfrentarse el mercado bursátil estadounidense. La preocupación del mercado por la desaceleración económica no ha desaparecido del todo, ya que las acciones minoristas están sometidas a importantes presiones de costes, al tiempo que se enfrentan al continuo impacto del aumento de la inflación. Además, las consecuencias del conflicto entre Rusia y Ucrania sobre las cadenas de suministro y los precios de la energía siguen perturbando los mercados bursátiles estadounidenses, lo que aumenta la apuesta del mercado por la reciente caída de las acciones estadounidenses.

Por otro lado, la dirección del dólar es más evidente, apoyada por las noticias de que se espera que los tipos de interés suban en las dos próximas reuniones. La subida del dólar puso fin a su último descenso y ahora se dirige al alza. La dirección de las subidas de los tipos de interés y de las reducciones de los balances no ha cambiado. Aunque la subida de los tipos de interés no sea tan agresiva como se esperaba, la noticia puede desencadenar un repunte a corto plazo del dólar. A los mercados les preocupa que las políticas de subida de tipos de interés en curso puedan perjudicar a la economía estadounidense y a la estabilidad del dólar a largo plazo.